Trong cuộc phỏng vấn mới đây với báo Đầu tư Chứng khoán, bà Trịnh Quỳnh Giao – Tổng giám đốc Công ty quản lý quỹ PVI (PVI AM) đã chia sẻ về sự gia tăng nhu cầu đầu tư trái phiếu và thảo luận về vai trò ngày càng lớn của quỹ trái phiếu.

PVI AM, một trong những công ty quản lý quỹ hàng đầu trực thuộc tập đoàn chuyên về bảo hiểm phi nhân thọ, đang quản lý khoảng 14.000 tỷ đồng của hệ thống PVI, chủ yếu đầu tư vào các tài sản có thu nhập cố định, trong đó có trái phiếu doanh nghiệp.

Bà Trịnh Quỳnh Giao nhận định, nhu cầu đầu tư trái phiếu và vai trò quỹ trái phiếu sẽ ngày càng lớn, quy mô vượt trội so với cổ phiếu và quỹ cổ phiếu.

Quỹ trái phiếu dường như đang có sự trầm lắng trong bức tranh chung của ngành quỹ. Bà có nhận xét gì về tình trạng này?

Vài năm gần đây, với những hiện tượng mọi người có thể quan sát được (bùng nổ và trầm lắng của quỹ trái phiếu, thí điểm quỹ hưu trí nhưng chưa có thành quả nổi bật) thì ngành quản lý quỹ đang có những bước đi chậm lại để củng cố và định hình hướng đi.

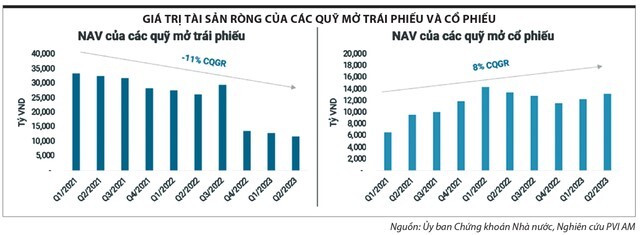

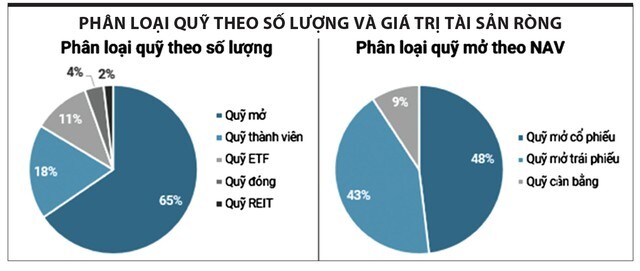

Trong số tài sản đầu tư vào chứng chỉ quỹ, hiện nay tập trung nhiều nhất vào các quỹ mở (cổ phiếu và trái phiếu) do đáp ứng được nhu cầu thanh khoản cho nhà đầu tư. Trong đó, quỹ mở cổ phiếu chứng kiến sự tăng trưởng mạnh mẽ hơn từ năm 2021 đến nay.

Đối với quỹ trái phiếu, có sự sụt giảm lớn trong năm 2022 – 2023, do ảnh hưởng của hiệu ứng “bond fund run” (đợt rút vốn khỏi các quỹ trái phiếu năm 2022). Diễn biến này xảy ra sau khi thị trường trái phiếu doanh nghiệp có bước phát triển bứt phá những năm trước đó nhưng đối diện nhiều rủi ro, chủ yếu đến từ trái phiếu có liên quan lĩnh vực bất động sản, chứng khoán.

Sau sự kiện này, thị trường trái phiếu doanh nghiệp gần như đóng băng và chỉ phục hồi nhẹ vào cuối năm 2023, đầu năm 2024. Cho đến nay, nhiều giải pháp tình thế đã được đưa ra để tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp, tiêu biểu là Nghị định 08/2023/NĐ-CP cho phép tổ chức phát hành đàm phán với trái chủ để thanh toán gốc, lãi đến hạn bằng tài sản khác.

Xét trong dài hạn, kênh trái phiếu (quỹ mở trái phiếu) vẫn là kênh đầu tư tốt cho nhà đầu tư trong và ngoài nước, vì mức lợi nhuận trung bình cao hơn so với tiền gửi tiết kiệm từ 2 – 4%. Đồng thời, trái phiếu là lớp tài sản đầu tư cho thu nhập cố định, đáp ứng nhu cầu của nhà đầu tư khi muốn có thu nhập ổn định, dòng tiền chắc chắn, đặc biệt khi nhà đầu tư muốn xây dựng kế hoạch đầu tư gắn liền với các nghĩa vụ nợ trong tương lai của cá nhân (Asset liability management).

Về phía tổ chức phát hành, đây là kênh huy động vốn trung và dài hạn ngoài tín dụng ngân hàng. Hiện nay, tín dụng/GDP ở Việt Nam đang ở mức 124%, cho thấy kênh dẫn vốn ngân hàng vẫn là kênh huy động chủ yếu cho các tổ chức kinh tế trong nước. Đây cũng là con số khá cao so với các nước trong khu vực và trên thế giới, nên sự tăng trưởng trở lại của thị trường trái phiếu sẽ là tất yếu.

Sau hơn 1 năm đối diện khủng hoảng rút quỹ ồ ạt, theo bà, quy mô tài sản quản lý của quỹ trái phiếu hiện nay ra sao?

Quy mô tài sản quản lý của quỹ trái phiếu hiện chưa phục hồi, thậm chí vẫn trong xu thế giảm và chững lại. Tuy nhiên, tôi có niềm tin rằng, nhu cầu đầu tư trái phiếu và vai trò quỹ trái phiếu sẽ ngày càng lớn, dần vượt trội so với cổ phiếu và quỹ cổ phiếu. Điều này đã được minh chứng tại các thị trường phát triển, quy mô của thị trường trái phiếu luôn lớn hơn cổ phiếu.

PVI AM chủ yếu đầu tư các tài sản có thu nhập cố định, bà có thể chia sẻ kế hoạch hoạt động trong thời gian tới?

Với vị thế là một trong những công ty quản lý quỹ hàng đầu, đang quản lý khoảng 14.000 tỷ đồng của hệ thống PVI, chủ yếu đầu tư vào các tài sản có thu nhập cố định, PVI AM đặt mục tiêu mở rộng quy mô quản lý tài sản lên 24.000 tỷ đồng trong 5 năm tới. Vị thế của PVI AM được thể hiện ở hiệu quả đầu tư vượt trội, thành tích ấn tượng của các quỹ và các danh mục đầu tư của các công ty bảo hiểm do Công ty quản lý.

Trong năm 2023, PVI Holdings và các đơn vị thành viên đã ghi nhận thành tích đáng chú ý trong hoạt động đầu tư tài chính, chỉ số Doanh thu đầu tư tài chính/(Vốn chủ sở hữu + Dự phòng nghiệp vụ) của PVI hợp nhất đạt 10,6%, PVI Insurance đạt 11,5%, Hanoi Reinsurance đạt 8,6%. Kết quả này vượt trội so với mức trung bình của các doanh nghiệp cùng lĩnh vực bảo hiểm phi nhân thọ. Bên cạnh đó, hai quỹ đầu tư POF và PIF do PVI AM quản lý cũng đã ghi nhận kết quả hoạt động ấn tượng, với tỷ suất lợi nhuận năm 2023 lần lượt là 11,24% và 10,17%. Sự thành công này là kết quả của chiến lược phân bổ tài sản linh hoạt và quyết định đầu tư được xây dựng dựa trên đánh giá kỹ lưỡng về chất lượng, rủi ro và lợi nhuận.

PVI AM đang tập trung xác định và triển khai các chiến lược phát triển, nhấn mạnh vào việc tạo dựng và duy trì lợi thế cạnh tranh. Sự chú trọng đặc biệt vào việc phát triển đội ngũ nhân sự giàu kinh nghiệm và đạo đức nghề nghiệp sẽ tiếp tục làm nền tảng cho sự thành công và mở rộng hoạt động của PVI AM trong thời gian tới.

Ngoài ra, kinh nghiệm trong lĩnh vực đầu tư tài sản có thu nhập cố định và mạng lưới quan hệ, sự hiểu biết đối với các tổ chức tài chính, tổ chức phát hành hàng đầu tại Việt Nam là một lợi thế cạnh tranh giúp PVI AM đem lại giá trị vượt trội cho các nhà đầu tư và khách hàng mục tiêu. Sự hỗ trợ từ các cổ đông lớn như HDI Global, IFC và PVI giúp PVI AM nâng cao tính chuyên nghiệp, chuyển giao kiến thức, kinh nghiệm trong lĩnh vực đầu tư, cũng như giúp cũng cố hệ thống quản trị rủi ro cho hệ thống.

Trong chiến lược phát triển thị trường chứng khoán có nhấn mạnh đến việc nâng cao tỷ trọng các nhà đầu tư tổ chức. Theo bà, thách thức lớn nhất của mục tiêu này là gì?

Đối với một công ty quản lý quỹ trực thuộc một tập đoàn chuyên về bảo hiểm phi nhân thọ như PVI AM, chúng tôi luôn quan tâm đến các kênh đầu tư an toàn, có tỷ suất lợi nhuận cố định, cụ thể là trái phiếu doanh nghiệp. Để giải ngân cho các quỹ và danh mục ủy thác đang tăng dần, chúng tôi cần nhiều hơn nữa nguồn cung trái phiếu chất lượng (lịch sử thanh toán nợ tín dụng và nợ trái phiếu tốt, có dòng tiền kinh doanh ổn định, có kế hoạch kinh doanh rõ ràng, minh bạch), cần thị trường có thông tin công khai, minh bạch và thị trường thứ cấp có thanh khoản để khi cần mua/bán thì dễ dàng giao dịch. Tuy nhiên, mong muốn này gặp nhiều thách thức.

Thứ nhất, cuộc khủng hoảng thị trường trái phiếu từ giữa năm 2022 tới nay khiến nguồn cung trái phiếu từ những tổ chức phát hành uy tín giảm sút nghiêm trọng. Thị trường trái phiếu doanh nghiệp vẫn đang phải giải quyết hệ lụy từ cuộc khủng hoảng, số doanh nghiệp chậm trả lãi/gốc, giãn nợ trái phiếu gia tăng, trong bối cảnh áp lực đáo hạn trái phiếu đạt đỉnh vào năm nay.

Thứ hai, tỷ lệ các doanh nghiệp không có lịch sử nợ xấu/nợ tái cơ cấu, có đủ khả năng phát hành trái phiếu mới giảm sút và các doanh nghiệp này lại là đối tượng cho vay từ các ngân hàng thương mại vốn đang dư tiền và tìm mọi cách để tăng trưởng tín dụng trong giai đoạn 2023 – 2024, dẫn đến nguồn cung trái phiếu chất lượng càng hạn chế.

Về giải pháp trước mắt, tôi nghĩ rằng, các tổ chức phát hành phải minh bạch thông tin, tự tái cấu trúc tình hình tài chính và định hình bước đi vững chắc hơn khi tái gia nhập thị trường trái phiếu. Đồng thời, tạo lập tính thanh khoản cho thị trường giao dịch trái phiếu doanh nghiệp thứ cấp. Sàn giao dịch trái phiếu riêng lẻ đã chính thức vận hành từ tháng 7/2023, nhưng thanh khoản còn hạn chế do thiếu thông tin (xếp hạng trái phiếu, định giá) để so sánh tương đương và thiếu nhà tạo lập thị trường.

Nguồn: Đầu tư chứng khoán